Почему падает биткоин. При чем здесь отток средств из ETF

Крупные продажи инвесторами паев фонда компании Grayscale могут оказывать влияние на рынок криптовалют, считают аналитики

В первую неделю торгов американские спотовые биржевые фонды (ETF) для биткоина набрали значительные объемы. Средства фонда BlackRock к 19 января превысили $1 млрд, а совокупно объем активов в управлении всех 11 фондов в долларовом эквиваленте превзошел объем активов у всех существующих ETF на основе серебра. Биткоин за этот же период упал на 11%. Аналитики рынка видят причину этого в действиях инвесторов ETF от компании Grayscale и прогнозируют их дальнейшее влияние на курс первой криптовалюты.

BTC/USD

41 138 -1 439 (-3,38%)

Jan 19 17:29:10

Фонд Grayscale Bitcoin Trust (GBTC) c 2013 года существовал в виде закрытого траста для аккредитованных инвесторов и смог аккумулировать около $25 млрд активов. Только в январе Комиссия по ценным бумагам и биржам США (SEC) позволила ему преобразоваться в полноценный спотовый ETF, тогда как BlackRock, Fidelity Investments и еще восемь компаний-эмитентов, запустивших спотовые биткоин-фонды, фактически открывали их с нуля.

Что нужно знать про Grayscale. Почему ее суд с SEC важен для крипторынка

С момента появления паев новых ETF на биржах отток средств из GBTC уже превысил $1,5 млрд. Во многом именно это стало «дополнительным препятствием для рынка криптовалют», пояснили аналитики банка JPMorgan под руководством Николаоса Панигиртзоглоу в отчете, предоставленном СМИ 19 января. По оценкам банка, ситуация для GBTC может еще больше ухудшиться, поскольку фонд потенциально могут покинуть еще до $10 млрд активов.

«Ликвидность и глубина рынка [как у GBTC] действительно имеют значение, но и в этом случае существует риск для GBTC, если другим ETF удастся достичь критической массы с точки зрения размера и ликвидности», — пишут в JPMorgan.

Под ликвидностью обычно понимается возможность быстро продать актив за деньги. Меньшая ликвидность представляет собой риск для инвесторов, поскольку им может быть трудно продать свои акции по актуальной рыночной цене.

Что такое ликвидность криптовалют. Как она влияет на их цену

«Значительно больше капитала — возможно, еще от $5 млрд до $10 млрд — может выйти из GBTC, если фонд потеряет свое преимущество в ликвидности», — говорится в отчете.

Давление на цену

После преобразования фонда от Grayscale в ETF инвесторы воспользовались возможностью выйти из своих позиций в GBTC. Они долго держали акции фонда со значительным дисконтом к стоимости биткоина как базового актива, платя достаточно высокую комиссию и не фиксируя убыток в ожидании получения фондом статуса ETF. «Сейчас они получили прибыль и, возможно, вообще покинули рынок биткоина, вместо того чтобы переключиться на более выгодные для них биткоин-ETF», — отмечают аналитики JPMorgan.

Основываясь на оценках JPMorgan, которые были сделаны до одобрения ETF со стороны SEC, Панигиртзоглоу считает, что еще $1,5 млрд могут покинуть GBTC в ближайшие несколько недель. Это окажет дополнительное давление на цену биткоина, говорится в отчете.

Продажа паев спотовых фондов подразумевает и продажу базового актива, а публичная информация об оттоке средств в целом влияет на действия трейдеров на глобальном рынке. Паи GBTC также занимали значительную долю в портфелях крупных компаний и фондов, обанкротившихся в 2022 году, среди которых FTX и Three Arrows Capital. Их ликвидаторы открыто говорили, что будут извлекать из имеющихся активов максимальный доход, чтобы рассчитаться с кредиторами.

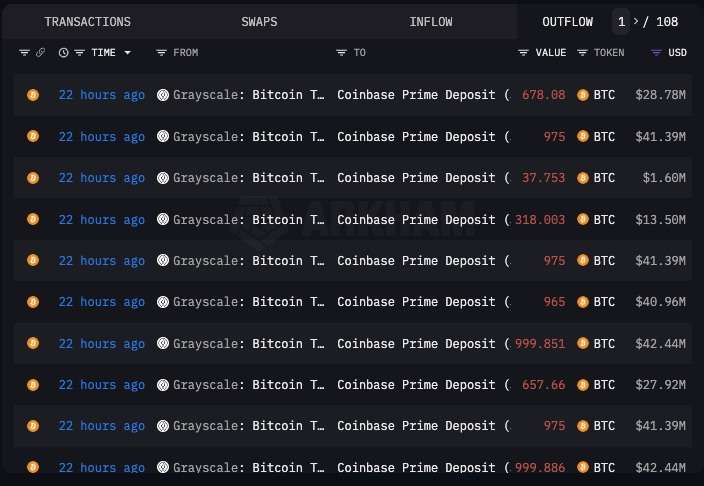

фиксируют перемещения значительных блоков биткоинов с публичных адресов Grayscale на биржу Coinbase, однако с точностью заявлять, что монеты затем продаются на рынке, невозможно.

Высокие комиссии

«Какими бы ни были причины оттока $1,5 млрд из GBTC за последние несколько дней, это дополнительно оказывает давление на GBTC, вынуждая фонд снизить комиссии», — отмечается в отчете JPMorgan в параграфе о комиссиях фонда для инвесторов в размере 1,5%.

Grayscale берет с клиентов плату за управление инвестициями гораздо выше, чем конкуренты. Ark Invest запустил фонд с нулевой комиссией в первый год и 0,21% в последующие. BlackRock, крупнейший в мире управляющий активами с $10 трлн под управлением, взимает 0,12% в первый год или с первых $5 млрд, после чего комиссия возрастает до 0,25%. Компания Invesco, которая подала заявку на создание биткоин-ETF вместе с Galaxy Digital Майка Новограца, заявила, что намерена отказаться от комиссии в размере 0,59% на первые полгода работы фонда. Фонд от компании Valkyrie берет чуть более высокую комиссию — 0,8%.

«Инвесторы придают большое значение таким вещам, как ликвидность, послужной список и то, кто на самом деле является эмитентом, стоящим за продуктом. Grayscale — специалист по криптовалютам. И она действительно проложила путь для многих таких продуктов», — рассказал глава Grayscale Майкл Зонненшайн в интервью CNBC на Всемирном экономическом форуме в Давосе.

По его словам, причина более низких комиссий других ETF — в том, что у этих продуктов «нет послужного списка» и эмитенты пытаются привлечь инвесторов, стимулируя их комиссиями.

«С нашей точки зрения, это может иногда ставить под сомнение их долгосрочную приверженность классу активов», — сказал Зонненшайн. Два-три из спотовых ETF на биткоин, «возможно, наберут некую критическую массу» активов под управлением, но остальные могут быть просто вытеснены с рынка. «Не думаю, что на рынке в конечном итоге останутся все 11 спотовых продуктов», — заявил Зонненшайн.